Já imaginou um arquiteto ganhando um Nobel de medicina? Ou então um advogado ganhando um prêmio Nobel de Física? Seria estranho, não? Agora, imagine um psicólogo ganhando o Nobel de Economia. Seria possível? Pois Daniel Kahneman provou que sim!

Em 2002, Kahneman alcançou o feito “por introduzir os insights da pesquisa psicológica na ciência econômica, especialmente no que diz respeito às avaliações e tomada de decisão sob incerteza“. A Teoria da Prospecção (Prospect Theory) tem muito a nos ensinar.

Veremos, a partir de agora, como a teoria de Kahneman nos ajuda a compreender melhor os aspectos psicológicos do trading esportivo.

Teoria da Prospecção: os aspectos psicológicos do trading

Indivíduos em situação de perda, tendem a assumir mais riscos que indivíduos em situação de lucro. Basicamente, essa é a base que sustenta toda a teoria de Kahneman. O estudioso revelou através de suas pesquisas que quando estamos em situação de risco, assumimos mais risco afim de evitar a dor da perda. Dor essa que representa fracasso, que nos traz angústia e que faz com que não raciocinemos direito.

O controle emocional é um dos maiores desafios dos apostadores. O Clube da Aposta sabe disso e, em parceria com a psicóloga Jéssica Modesto, lançou um treinamento gratuito para você aprender como funciona a sua cabeça. Clique no botão abaixo para se cadastrar e assistir as aulas:

A dor da perda

E como ela dói, não é? Se você já está há algum tempo no trading, certamente já houve aquele dia de muito trabalho, onde você terminou a jornada em prejuízo ou mesmo sem ganhar nada. São esses os dias em que refletimos e que em muitos deles pensamos em desistir. Largar tudo e fazer qualquer outra coisa da vida.

Entretanto, precisamos entender a dor antes que ela nos domine e que nos faça tomar as piores decisões. Veja que, no início deste parágrafo, mencionei os dias em que a gente trabalha muito e o resultado é zero. Nem ganhamos, nem perdemos nada. Assumimos isso como uma dor, não é? Não deveria… Vamos explicar o porquê.

Perder dói o dobro na Teoria da Prospecção

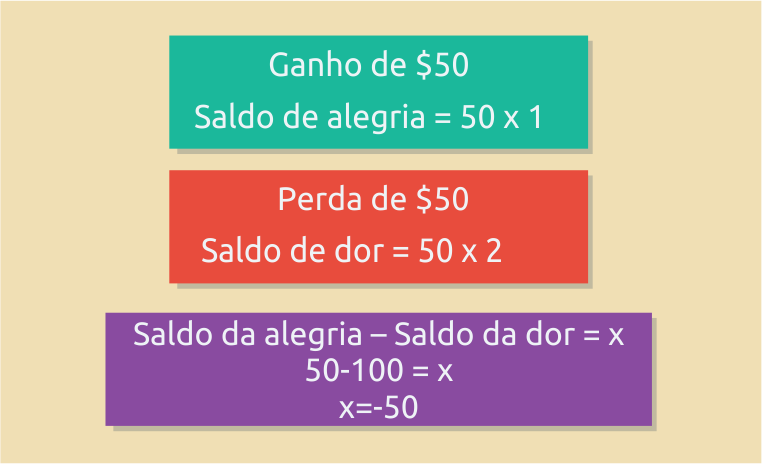

“A dor da perda é duas vezes maior do que a alegria associada com o ganho”. Essa é uma das revelações da Prospect Theory. Você já reparou que quando o resultado é positivo ficamos alegres e que quando o resultado é negativo, na mesma proporção, ficamos muito mais tristes? Fazendo as contas, seria mais ou menos assim:

Perceba que nesse caso, em relação aos lucros, não ganhamos nem perdemos nada. Além disso acumulamos experiência, o que nos deixa mais prontos para as futuras situações. Porém, o saldo é negativo e estamos tristes.

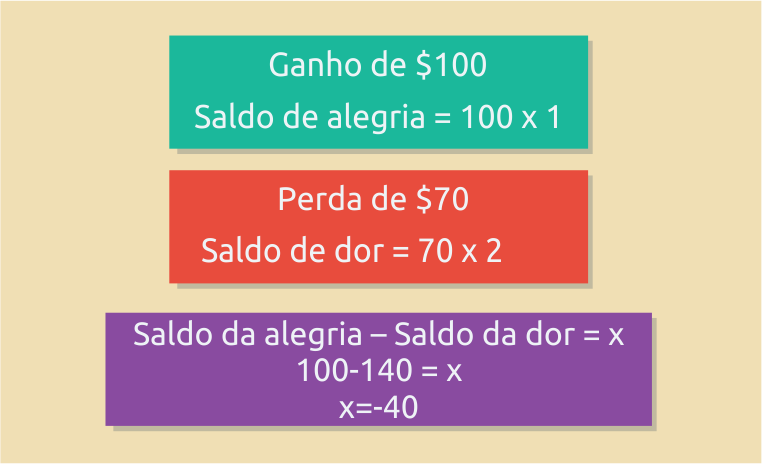

Quando olhamos para esses números e fazemos um paralelo com situações reais do dia a dia do trading, vemos que os cálculos de Kahneman refletem exatamente a realidade. Não deveríamos, não é? Veja a segunda situação:

Aqui tivemos um excelente resultado inicial. No entanto, logo em seguida, um prejuízo levou embora 70% do lucro. Em uma situação como essa, indivíduos tentem a sentir dor mesmo com saldo financeiro positivo.

É estranho, não é? Deveríamos pensar: ”poxa, iniciei o dia com zero e estou com 30. O dia foi excelente!” Ao contrário disso, sentimos dor pelos 70 que se foram embora e a alegria é apagada completamente. Na maioria dos casos, isso pode fazer com que nos coloquemos em situação de risco, assumindo posições que não deveríamos assumir. Queremos evitar a dor, e para evita-la só há uma saída: apostando mais.

A dor psicológica não é apenas sobre dinheiro

Encontramos em pesquisas na internet alguns trabalhos acadêmicos muito bons sobre o assunto. Um deles, a Tese de Mestrado de Isabel Costa, na UFRJ. A Isabel testou algumas situações e uma delas chamou a atenção. Veja só:

“Um grande fabricante de automóveis tem passado por uma série de dificuldades econômicas, e aparentemente 3 fabricas precisam ser fechadas e 6.000 empregados demitidos. A vice-presidente de produção tem estudado alternativas para evitar a crise. Ela desenvolveu 2 planos:

Plano A: Este plano salvará uma das três fábricas e 2.000 empregos.

Plano B: Este plano tem 1/3 de probabilidade de salvar todas as três fabricas e todos os 6.000 empregos, mas tem 2/3 de probabilidade de não salvar nenhuma fábrica e nenhum emprego.

Qual dos planos você escolheria? Reconsidere o mesmo problema, mas com as seguintes alternativas:

Plano C: Este plano resultará na perda de duas das três fábricas e 4.000 empregos.

Plano D: Este plano tem 2/3 de probabilidade de resultar na perda de todas as três fabricas e todos os 6.000 empregos, mas tem 1/3 de probabilidade de não perder nenhuma fábricas e nenhum emprego.

Qual dos planos você escolheria?

Embora os dois conjuntos sejam objetivamente os mesmos (o plano A e igual ao C e o plano B é igual ao D), as respostas variam significativamente. A maioria dos indivíduos (80%) escolhe o plano A na primeira situação e, na segunda, o plano D.

A mudança na formulação das opções reverteu o padrão das escolhas, em dois problemas idênticos. Este experimento foi replicado, com formulações diferentes, por, entre outros, Hogarth (1991), Tversky e Kahneman (1986) Mezias (1988), Neale e Bazerman (1985) e Mc Neil (1982), sempre confirmando o mesmo padrão de escolhas.”

Quando a perda é garantida, o risco assumido é maior

Kahneman aplicou alguns testes e validou teses obtendo informações em hipódromos. Segundo o psicólogo, indivíduos que já tem perdas garantidas costumam assumir maiores riscos.

(Bazerman, 1986, adaptado de Tversky&Kahneman, 1981):

Você está passando a tarde apostando em corridas de cavalo. Agora, imagine que já perdeu $90 e está considerando fazer um aposta de $10 na última corrida, pagando 10:1. Você apostaria? No problema acima, a décima aposta pode ser considerada de duas formas: o decisor pode considerar a aposta independentemente das outras nove, ou pode considerá-la dentro da perspectiva ‘Perdido por um, perdido por mil”.

No primeiro frame, o ponto de referência é o status quo, ou seja, o resultado da décima aposta é visto como um ganho de $90 e uma perda de $10. Já no segundo frame, a situação toda é vista como uma perda de $100 (pela tarde de apostas) e a décima aposta é considerada como uma chance de voltar ao ponto de referência – ou aumentar o prejuízo total de $90 para $100.

De acordo com a teoria dos prospectos, o segundo frame leva a um comportamento mais propenso ao risco. Uma conclusão interessante é que se as pessoas não ajustam seu ponto de referência à medida que vão perdendo, elas podem tomar riscos que julgariam inaceitáveis. Tversky&Kahneman (1981) argumentam que essa análise encontra apoio estatístico no fato de as apostas nos azarões serem mais comuns na última corrida do dia.”

Ponto de referência da Teoria da Prospecção

Analisando a teoria conclui-se que para que tomemos decisões mais assertivas é necessário que ajustemos à todo tempo o nosso ponto de referência. Quando iniciamos uma operação, afinal, devemos ter esses pontos bem definidos em nossas cabeças: fechar a operação com “x %” de lucro, ou aceitar “y %” de prejuízo.

Conforme o evento se desenrola, portanto, você ajusta o ponto de referência. Digamos que seja um jogo muito complicado, onde mercado e evento não te deem indicativos fortes o suficiente para investir. Seu ponto de referência é 0%! Nessa situação, você tem que estar de fora. Em outro possível caso, há um reajuste de Odd muito rápido e você pode passar o seu ponto de referência de lucro “x%” para “x%+5”, por exemplo.

Ok, no green é fácil. Mas e no red? É aí que entra a grande charada. Se você consegue diminuir as suas perdas, automaticamente terá maiores ganhos. Quando você está no mercado e há uma situação de prejuízo, reajuste o seu ponto de referência.

Digamos que o seu ponto de referência inicial seria o de assumir até 30% de prejuízo, em uma operação em back à um favorito. De repente, gol da zebra. Prejuízo de 60%. Ajustar o seu ponto de referência aqui é conscientizar-se de salvar 40%, ou esperar mais um pouquinho pra ver se o favorito melhora em campo e salvar 30%. Você precisa reajustar os seus pontos o tempo todo! Não pense que você perdeu 60%. Pense que você ainda pode salvar 40%. Lembra-se do problema envolvendo a fábrica? Então…

Aprenda a controlar a sua dor com a Teoria da Prospecção

É preciso saber porque, como e quando você sente dor. A pesar de sermos seres humanos e por isso compartilharmos algumas condições naturais, “cada um, cada um”. Tente lembrar das situações ruins e crie mecanismos para que você não volte a tomar decisões precipitadas.

Escrevemos aqui no Clube mais alguns artigos sobre os aspectos psicológicos do trading, tais como PNL e Fatores Psicológicos e A Geração Y e as apostas esportivas. Com esses conteúdos, você pode começar a planejar em como melhorar como trader. Como ser mais frio, como ser mais disciplinado, como manter o foco, ou como sentir menos dor e tomar decisões corretas mesmo em situações ruins.